「法人化すれば節税できる」は本当?よくある誤解とは

こんにちは、ともパパです。

ぼく自身、会社員から独立して、ひとり法人を立ち上げたとき

「法人化すれば、税金ってめっちゃ安くなるんでしょ?」

そんなふうに信じてました。いや、ネットで見たんです、「法人化=節税」って。

でも、実際やってみて思ったのは…

「あれ?思ったよりお金が残らないぞ…?」ってこと。

たしかに法人化すると、節税できる仕組みは増えます。

けど、それが「自動的に」「誰でも」うまくいくかというと…答えはNOなんです。

なぜ「法人化=節税」って言われるようになったのか?

そもそも、どうしてこんなイメージが広まったのか。

いろんなサイトやYouTubeで、「法人化すれば節税できる!」って言ってますよね。

たとえば、こんな情報を目にしたことがある人も多いはずです。

- 法人は「所得税」より「法人税」の方が税率が低い

- 役員報酬で個人と法人に分けて節税できる

- 家賃や車を経費にできる

- 社会保険料が節約できることもある

たしかに、こういった話は「正しい」です。

でも、注意してほしいのは、

「前提条件がそろっていないと、効果が出ない」ってこと。

法人の制度は、“正しく使えば”お金が守れる。

逆に、“使い方を間違えたら”余計なコストが増えるだけなんです。

法人化は「魔法」じゃない。目的と準備が大事

ぼくも最初は、「周りも法人にしてるし、自分も節税したいからやろう」と思ってました。

でも、あとで気づいたのは、「税金の仕組みを知らずに法人化したのが間違いだった」ってこと。

節税って、「法人にしたら自動で得する」ものじゃありません。

ちゃんと仕組みを知って、戦略的に動く必要があるんです。

とくに、開業まもない個人事業主さんや、売上がまだ少ない段階の方は、

「節税できると思って法人化したのに、逆に手取りが減った…」というケースも少なくありません。

だからこそ、「知って動く」ことが一番の節税

節税って、グレーなことをするイメージを持ってる人も多いですが、

本来は「合法的に、自分や家族を守るための知識と選択」です。

知っているか、知らないか。

たったそれだけで、数十万、時には数百万単位でお金の差が生まれます。

ぼくはそのことを、痛いほど実感しました。

だからこそ、このブログでは「難しいことは抜きにして、まず全体像を知ってもらうこと」を大切にしています。

むしろ損した?個人事業主が法人化でつまずく典型パターン

節税できるはずが…「あれ?お金が減ってる!?」

法人化って、もっとお金が残ると思ってたのに。

気づけば、口座からどんどんお金が出ていってる…。

じつはこれ、ぼくだけじゃなく、多くの人がつまずく落とし穴なんです。

ネットやSNSでは「法人化=節税できておトク!」と聞いていたのに、

実際やってみたら、税金以外のコストが増えて“逆に損”してる人も少なくありません。

じゃあ、どこで間違えてしまったのでしょうか?

つまずきパターン①:売上が少ないうちに法人化してしまった

法人にすると、毎年「法人住民税」だけで最低7万円〜の固定費がかかります。

赤字でも、売上がなくても、必ず発生する費用です。

また、会計ソフトの料金、法人用の口座・印鑑・書類作成など、

「こまかいけど確実にかかるお金」が意外と多い。

月の売上がまだ安定していない時期に法人化すると、

“節税できる前に支払いがかさんでしまうというケースがよくあります。

つまずきパターン②:「経費が増える=節税できる」と勘違い

法人になると、確かに経費として使える項目は広がります。

でも、経費を増やす=節税になる=お金が残る、ではないんです。

たとえば、高級な備品を「経費で落とせるから」と買ってしまったり、

本当は必要ないのに「節税になるから」と無理に出張を増やしてしまったり…。

これって、単に“お金を使ってる”だけですよね。

節税のつもりが、手元のお金を減らしてるだけの行動になってることも。

つまずきパターン③:役員報酬の設定を間違えていた

法人化後は、社長自身(自分)に「役員報酬」という形でお金を払う仕組みになります。

この設定をよく考えずに決めると、

「所得税と住民税がやたら高くなった」

「社会保険料で毎月ガツンと引かれてる」

なんてことが普通に起きます。

しかも、あとから金額を変更するのは原則NG。

スタート時に「何も考えずに」金額を決めてしまうと、1年間ずっと損をする可能性があります。

共通点:「なんとなく法人化」してしまったこと

ここまで見てきた3つの失敗例に共通しているのは、

「きちんとしたシミュレーションをせず、なんとなく法人化した」こと。

- 節税になるって聞いたから

- まわりも法人にしてるから

- 顧問税理士に「そろそろ法人にしたら?」って言われたから

こういった“ぼんやりした理由”で動くと、

後から「こんなはずじゃなかった…」と後悔することになるんです。

節税って、「お金を守るための考え方と行動」です。

ただ形を変えただけでは、お金は増えませんし、守れません。

大事なのは、

「今の自分に合った仕組みを、プロのサポートのもとで設計すること」。

「自分には何が合うのか?」を知るために、専門家に直接話を聞いてみませんか?

今なら、無料で相談できる【LINE登録】を受付中です。

下のボタンから気軽に登録して、あなたに合った節税のヒントを受け取ってください。

税金だけで判断すると危ない?法人化の“本当のメリット”とは

「所得税が高いから法人化したほうがいい?」……ちょっと待った!

フリーランスとして売上が伸びてくると、だんだん気になるのが“税金”。

「今年もかなり持っていかれたなあ……」

「そろそろ法人化して節税した方がいいのかな?」

ぼくも、こんなふうに考えてた時期がありました。

でも、ここで「税金だけ」を理由に法人化を決めると、思わぬ落とし穴にはまることがあるんです。

法人化の判断=「所得税が高くなってきたら」でいいの?

たしかに、個人事業主の所得税率は、累進課税(もうけが増えるほど税率もアップ)なので、売上が大きくなると手取りが一気に減っていきます。

「だから法人にすれば、法人税の方が安いでしょ?」

っていう理屈、すごく分かります。

でも実際には、それだけで法人化を決めるのは危険なんです。

法人化の“本当のメリット”は、「お金を守れる仕組みが増えること」

法人化には、税金以外にもたくさんのメリットがあります。

たとえば

- 経費の幅が広がる(社宅や出張費、福利厚生など)

- 赤字を10年間繰り越せる(個人事業主は3年まで)

- 決算月を自分で選べる(資金繰りを整えやすい)

- 家族に給与を出して節税できる(しかも社会保険つき)

- 役員報酬や会社の利益をバランス調整できる

これらはすべて、“ちゃんと設計”すれば、お金を守る武器になる制度です。

つまり、法人化の本当の価値は、「節税」ではなく、「資金をコントロールできる自由度が上がること」にあるんです。

逆に言えば、「節税だけ」に目を向けた法人化は、うまくいかない

節税という言葉に目がいきがちですが、それはあくまで結果論。

準備も戦略もなしに、ただ「税金が減るから」と法人化してしまうと…

- 思ってたよりお金が残らない

- 管理が大変になった

- 社会保険料が増えてつらい

- 税理士さん任せで何もわからない

なんて声も、実際よく聞きます。

法人化は「スタート」じゃなくて「仕組み作りの一部」。

ちゃんと考えて設計しなければ、節税どころか“余計に支出が増える”こともあります。

ぼくが思う、法人化を“正解”にする一番のポイント

それは、「税金だけで判断しない」こと。

法人化って、お金・時間・知識、全部が関わってくる仕組みです。

それを「なんとなく」で動くと、かえって不自由になる可能性があります。

大切なのは、「自分の目的に合っているかどうか」。

税金だけじゃなく、キャッシュフローや家族の生活、仕事のスタイルまで含めて考えることが大事です。

もし今あなたが「法人化したほうがいいのかな…」と迷っているなら、

いったん立ち止まって、“自分にとってのメリット”を整理するところから始めてみてください。

もっと詳しく知りたい方は、「節税丸投げセミナー」に参加して、全体像をチェックしてみてください。

難しい仕組みも、プロがやさしく解説してくれます。まずは話を聞いてみるだけでも、大きな一歩です。

失敗する人の特徴:「なんとなく法人化」は危険信号

この記事を読んでいるあなたは、もしかしたらこんなことを考えていませんか?

- 「フリーランス仲間が法人化したって言ってたし…」

- 「年商が増えてきたから、そろそろ自分も法人にすべきかも?」

- 「なんか“節税”って響きがカッコいいから」

でも、ちょっと待ってください。

その“なんとなく”が、あとで大きな後悔につながることがあるんです。

ありがちな“法人化失敗パターン”とは?

これまでたくさんのひとり社長仲間と話してきた中で、

「法人にしたのに、あんまり意味なかった…」と感じている人に共通しているのが、

目的がはっきりしないまま、流れで法人化してしまったこと。

たとえば

- 売上がそれほどないのに法人化して、毎月の固定費に悩まされる

- 役員報酬や社会保険の負担を甘く見ていた

- 顧問税理士に勧められたまま進めて、内容はよくわからないまま

つまり、「よくわからないけど、なんとなくやってしまった」ことが最大の問題なんです。

「まわりがやってるから」は、自分にも合うとは限らない

よくあるのが、「知り合いが法人化してうまくいった」という話を聞いて、自分も動くパターン。

でも、それぞれの事業内容・売上・家族構成・働き方は全然違うんですよね。

たとえば:

- Aさんは月商500万円でスタッフもいる→法人化して節税メリット大

- Bさんは月商30万円でひとりで仕事→法人化しても固定費で赤字に…

同じ「法人化」でも、前提条件が違えば結果も全く違うんです。

だから、「誰かがやっているから」「よさそうだから」だけで判断するのは、

ちょっと危ない橋なんですよね。

目的がないまま法人化すると、こうなる

ぼくの失敗談を少し話すと…

最初に法人化したとき、何も考えずに進めたら、

「会社名はどうする?」「役員報酬は?」「社宅制度使う?」と、決めることが山ほどありました。

でも、事前に「なぜ法人化するのか」「何のために節税したいのか」をはっきりさせてなかったから、

全部が中途半端で、結局“思ったよりお金が残らない”結果に。

それどころか、

「なんで会社作ったんだっけ?」って、自分でツッコミ入れたくなるほどでした(笑)

「法人化の理由」を明確にしよう

失敗しないためには、法人化の“目的”を持つことが大切です。

- 「将来スタッフを雇いたいから」

- 「子どもの教育費を法人から出せるようにしたい」

- 「節税しながら老後資金を積み立てたい」

こんなふうに、お金の流れと人生設計をセットで考えると、法人化が“武器”になります。

もし「よく分からないけど、そろそろ法人化かも」と思っているなら、

一度立ち止まって、「なぜやるのか?」を言葉にしてみてください。

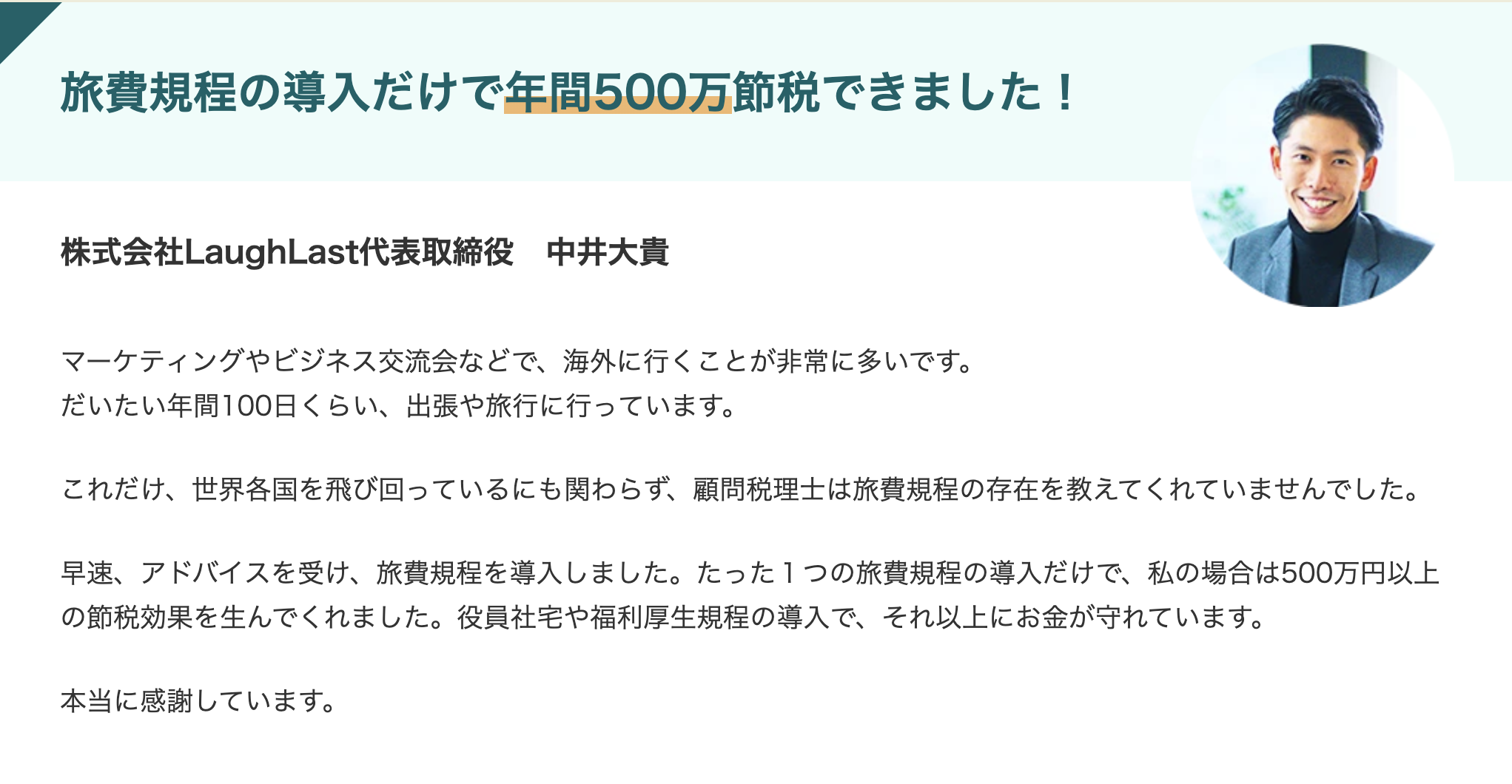

顧問税理士のアドバイスだけで安心?実はそれが盲点かも

「税理士に任せてるから大丈夫」って、本当にそう?

ぼく自身、法人化してからしばらくは、こう思っていました。

「節税とか仕組みとか、よく分かんないし…とりあえず顧問税理士に任せておけば大丈夫でしょ!」

ところがある日、知り合いのひとり社長に言われたんです。

「え?旅費規程とか社宅制度、やってないの?もったいないよ!」

え?旅費?社宅?それって何?

まさかの“節税できる制度を何ひとつ教えてもらってなかった”んです。

「税理士=節税のプロ」じゃない、という事実

ここでちょっと大事な話をします。

税理士さんは、「正しく税金を計算して申告するプロ」です。

でも実は、「節税の提案をすること」がメイン業務ではないことが多いんです。

- 決算や申告書の作成

- 領収書のチェックや会計処理の相談

- 税務署への対応

こうした業務が中心で、「節税のアイデア出し」まではカバーしない税理士さんも結構います。

「節税しない方が安全」というスタンスの税理士もいる

これはぼくが衝撃を受けた話なのですが、

税理士さんの中にはこういう考えの方もいます。

- 「税務署に目をつけられると面倒だから、節税はしない方がいい」

- 「節税しても、顧問料が変わるわけじゃないし…」

- 「グレーな方法はトラブルの元になるから、なるべく関わらない」

たしかに、税理士さんとしては安全第一で、リスクを避けたいのも分かります。

でも、事業主側としては“もっとお金を残したい”のが本音じゃないでしょうか?

「知らないだけで損していた」と気づいたときの悔しさ

ぼくの場合も、旅費規程とか役員社宅の話は、

税理士さんからは一度も説明がありませんでした。

その後、他の起業家さんと話して初めて知り、

「えっ、それって合法なの?もっと早く知ってたら…」と、かなり後悔しました。

節税って、怪しい裏技ではなく、知ってる人が使える正当な仕組みなんです。

税理士選びに必要なのは、「相性」と「目的の共有」

もちろん、すべての税理士さんが悪いわけではありません。

丁寧に節税までアドバイスしてくれる方もいます。

でも、あなたが望むのが「お金を守る方法まで相談したい」ということなら、

その目的に合った税理士さんを選ぶことがとても大切です。

チェックポイントはこんな感じ

- 「節税に前向きですか?」と率直に聞いてみる

- 法人化やキャッシュフロー設計について話せるか

- LINEやZoomで気軽に相談できるか

情報格差で損しないために、まずは自分から動こう

一番もったいないのは、「知らないから損する」ことです。

ぼくも、知らなかったせいで何百万円も損をした経験があります。

だからこそ、この記事を読んでくれているあなたには、

「とりあえず任せておけば安心」ではなく、「必要な知識は自分でも持っておく」ことをおすすめしたいです。

まずは全体像をつかむことから始めてみるのがおすすめ!

節税丸投げセミナーで、仕組みや流れをやさしく学んでみませんか?

初心者の方にもわかりやすく、専門家が丁寧に教えてくれます。

じゃあ法人化はやめた方がいい?正しい判断基準を知ろう

ここまで読んでくださったあなたは、きっとこう思っているかもしれません。

「法人化にはメリットもデメリットもあるのは分かった。でも、自分はやった方がいいの?やめた方がいいの?」

正直に言うと、「法人化すれば絶対お得!」という単純な答えはありません。

でもご安心ください。

ぼく自身の経験や専門家の話をもとに、判断の目安になる“基準”と“考え方”をここでまとめてみます。

法人化の判断は「今の年商」だけでなく「将来のビジョン」で決まる

「法人化って年商いくらから?」とよく聞かれますが、実はそれだけで決めるのは非常にもったいないです。

たしかに、現在の年商はひとつの目安にはなります。

でも本当に大事なのは、「この先、どんな働き方・稼ぎ方をしたいか」という未来へのビジョンです。

法人化とは、単なる“節税テクニック”ではなく、

あなたのビジネスやライフスタイルをどう設計していくかの選択肢のひとつなんです。

チェックリスト|法人化に向いているのはこんな人!

以下の項目に3つ以上あてはまる方は、法人化を前向きに検討する価値ありです。

- 今後も安定して売上が伸びていきそう

- 家族への給与や福利厚生を使って節税したい

- 赤字の年もあるが、繰越控除をしっかり使いたい

- 節税や資金管理を「仕組み化」したい

- 社会保険に加入して信用力を上げたい

- 長期的に見て、資産を守る仕組みを作りたい

あてはまった方へ|法人化で得られる代表的な効果

| あなたの目的・課題 | 法人化によって得られる効果・しくみ |

|---|---|

| 売上が安定して伸びていきそう | 所得の規模に応じて節税幅が大きくなり、手取りの最大化につながる |

| 家族に給与・福利厚生を活用して節税したい | 所得分散や福利厚生制度の活用で、税負担を軽減できる |

| 赤字の年があり、繰越控除を使いたい | 欠損金の繰越控除で、将来の法人税を減らすことができる |

| 節税やお金の管理を「しくみ化」したい | 経費や役員報酬、社宅、退職金などを組み合わせた資金管理がしやすくなる |

| 社会保険に加入して信用力を高めたい | 金融機関や取引先からの信頼度が上がり、融資・契約面でも有利になる |

| 長期的に資産を守る仕組みを作っていきたい | 法人を使った資産形成や事業承継対策など、中長期的な戦略が立てやすくなる |

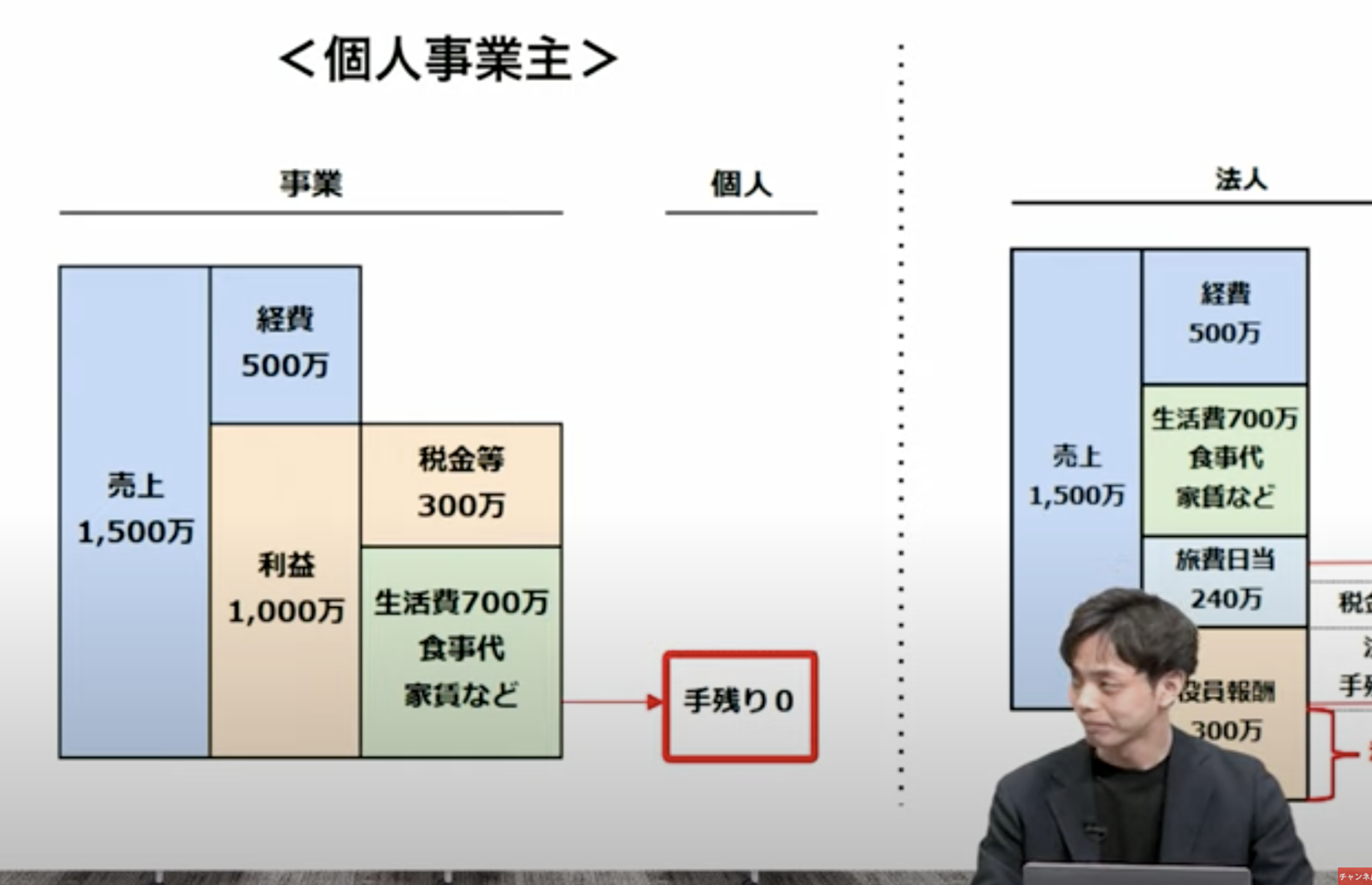

シミュレーションしてみよう:「今のままと法人化後の違い」

ここで、カンタンな比較例をご紹介します。

ケースA:年商800万円、経費200万円、家族あり(扶養2人)

個人事業主のままだと

- 所得:600万円

- 所得税・住民税・国保:約120〜150万円

- 手元:約450万円

法人化した場合(役員報酬400万円、法人利益200万円)

- 所得税・社保:約90万円

- 法人税・住民税:約30万円

- 経費増:約10万円

- 手元:約470万円(+20万円)

このように、わずかでも節税できる場合もあれば、ほぼ変わらないこともあります。

ただし、法人化後に社宅や福利厚生などを“使いこなす”ことで、

手元に残るお金はさらに増える可能性があります。

迷ったときは、“数字の見える化”と“プロの目”を

法人化は一度やってしまうと、あとで戻すのは手間もコストもかかります。

だからこそ、思いつきではなく、「ちゃんと比較して納得してから決める」ことが大切。

とはいえ、自分ひとりで全部シミュレーションするのは難しいもの。

そんなときは、税理士や法人化に詳しいコンサルの“無料相談”を活用して、

「今の自分が法人化して得なのか?」を数字で見せてもらうのが一番確実です。

法人化は“タイミングと準備”がカギ

やるなら「早いほうがいい」と言われがちですが、

焦って動くより、“納得してから”動いた方が確実に成功します。

法人化はゴールではなく、「お金を守るためのスタート地点」。

自分に合ったタイミングで、正しく踏み出せば、あなたの事業の“土台”になります。

\ LINE登録で無料相談も受付中!/

「自分の場合どうしたらいい?」と迷っている方は、まずはLINEで気軽に相談してみてください。

プロの視点で、あなたに合った選択肢が見えてきます。

知っているか知らないかで差がつく「キャッシュリッチ節税」

最近、「キャッシュリッチ節税ってどうなんですか?」という質問をよく受けます。

一部では「怪しい節税術なのでは?」という声もあるようですが、

ちゃんと知れば、むしろ“正しくお金を守る方法”だということが分かります。

この章では、キャッシュリッチ節税の仕組みや注目されている理由を、できるだけかんたんにお話ししていきます。

そもそも「キャッシュリッチ」って何?

まず、言葉の意味から。

キャッシュリッチ=現金をたくさん持っている状態のこと。

節税というと、「とにかく税金を減らすためにお金を使う」と思われがちですが、

この方法は“使わずに手元に残す”ことが目的なんです。

つまり、「税金を減らしつつ、現金を残す」=キャッシュを“守る”節税術というわけです。

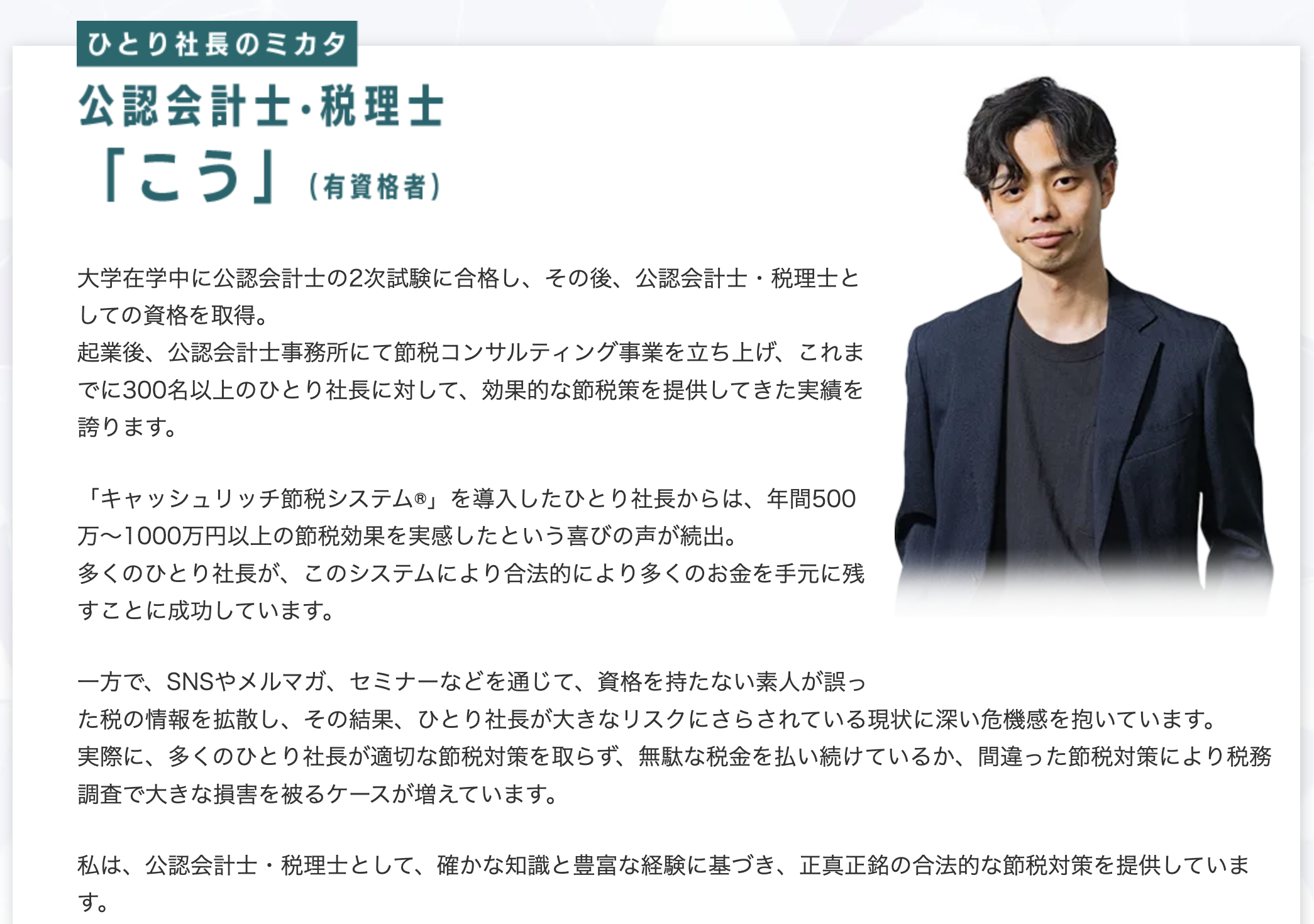

福島康介さんの提唱する「キャッシュリッチ節税」とは?

この考え方をベースに、具体的な節税の仕組みとして体系化したのが、

節税コンサルタントの福島康介さんです。

彼の提案する「キャッシュリッチ節税」は、以下のような考え方で組み立てられています。

▽3つの基本ステップ

- 節税の土台となる法人化を設計する

→あなたに合った法人の作り方(役員報酬・社会保険の調整など) - 合法で安定した節税策を組み合わせる

→旅費規程・役員社宅・福利厚生規程・倒産防止共済などを“仕組み化”して実行 - 手元に現金を残しながら、税金を最小限に抑える

→“今使う”ではなく、“将来に備えて残す”発想

どれも税法上で認められた方法で、グレーなことや裏技ではありません。

「なぜ今、この節税が注目されているのか?」

理由はシンプルです。

- 物価高や増税の影響で、今まで以上に手元資金が大事になっている

- SNSや動画で“派手な節税術”が増える中、シンプルで安全な方法が求められている

- 「知らなかった」で損をしている個人事業主・ひとり社長が多すぎる

福島さんのキャッシュリッチ節税は、あくまで「知識と仕組み」でお金を守る方法。

特別なスキルや投資も不要で、コツコツ積み上げることで確実に成果が出るのが特徴です。

実際にどんな人が活用しているの?

実は、以下のような方々がこの節税術を活用しています。

- 年商700〜1500万円くらいの個人事業主・ひとり社長

- 節税に悩むWebマーケターや講師業の方

- 法人化したけど、何をしたらいいか分からず不安な人

- 顧問税理士から「節税の提案」が一切なくて困っている人

なかには、「旅費規程だけで年間500万円も守れた!」という実例もあり、

「もっと早く知りたかった」という声がとても多いです。

「節税=お金を減らすこと」ではない

あなたも、「節税って、何かを買ったり投資したりしないとダメなんでしょ?」

そう思っていませんか?

でも、キャッシュリッチ節税の本質はこうです。

「ムダなお金を使わずに、合法的に税金を抑えて、お金をちゃんと残す」

つまり、節税しながら貯金ができるという考え方。

知らなかっただけで損していたとしたら、もったいないですよね。

だからこそ、「自分にもできるのか?」「どうすればムダなくお金を守れるのか?」を知ることが何より大切です。

その第一歩としておすすめなのが、無料の「節税丸投げセミナー」。

制度の全体像や正しい活用方法を、プロがわかりやすく解説してくれます。

ぜひ一度、セミナーで“お金を残す仕組み”をのぞいてみてください。

あなたの中の「節税の常識」が、きっとガラッと変わります。

「怪しい」「危ない」と言われる節税手法の真実に迫る

「節税ってグレーなんじゃないの?」

「なんかズルしてるみたいで、ちょっと怖い」

そんなふうに思っている方、きっと多いと思います。

実はぼくも、会社員だった頃はそうでした。

でも、本当にそうでしょうか?

ネット上で言われる「怪しい節税」の正体とは

まず、検索してみると、

- 「キャッシュリッチ節税は危険?」

- 「税金対策って脱税じゃないの?」

- 「節税コンサルって怪しい人が多い」

…といった声がたくさん出てきますよね。

たしかに、“怪しく見える人”がいるのも事実です。

でも、その多くは「ちゃんと仕組みを知らずに、イメージだけで語っている」ことがほとんどなんです。

本当に「危ない方法」ってどんなもの?

節税と聞いて心配になるのは、たとえば…

- レシートを偽造して経費をつくる

- 架空の社員をつくって給与を払う

- 実際に仕事で使っていないものを経費に入れる

これは脱税です。完全にアウト。

どれも法律に違反していて、バレたら重いペナルティがあります。

だからこそ、ぼくたちが大事にするべきことは、

「法律の中で、正しくお金を守る方法」を選ぶこと。

誤解されやすいけど、合法な“ちゃんとした節税”もある

たとえば、

- 旅費規程を整えて、出張費を非課税にする

- 自宅の一部を「役員社宅」として経費化する

- 福利厚生として家族の医療費をサポートする

- 法人にお金を残すために倒産防止共済を活用する

こうした方法は、すべて国が認めている制度に基づいています。

でも、制度の名前がむずかしかったり、仕組みが少し複雑だったりするせいで、

「知らない人から見ると、なんだか怪しく見えてしまう」こともあるんですね。

じゃあ、どうすれば見極められるの?

ぼくが個人的に大事にしているポイントは、以下の3つです。

①その方法は、法律にちゃんと書かれているか?

→国の制度として明記されているかどうかを確認する。

②“誰が”教えてくれているのか?

→税理士や専門家の実名・実績・サポート体制をチェック。

③「すぐに○百万円節税できる!」などの甘い言葉に注意

→本当に信頼できる情報は、派手すぎず、地道で堅実です。

これらを見ていけば、「怪しい」と「ちゃんとした節税」の違いが見えてきます。

節税という言葉に「なんか怪しいな…」と思ったあなたは、

すごくまっとうな感覚を持っている人です。

でも、「あやしい」と感じたまま行動しないのは、

本当は得られたはずのお金や安心を、逃している可能性があるということでもあります。

正しく知って、正しく選べば、節税は怖くない。

むしろ、あなたの事業と家族を守る、頼もしい“知識の武器”になるんです。

個人では難しい仕組みも、プロのサポートで“武器”に変わる

前回、「節税って意外とちゃんとした制度なんだよ」という話をしましたが、

とはいえ、いざ自分でやろうとすると…

「これってどう申請すればいいの?」

「自分のビジネスに本当に合ってるのかな?」

「もし間違えたらヤバそう…」

と、不安になりますよね。ぼくも最初はそうでした。

正直言うと、節税の制度って、けっこうややこしいです。

成功してる人は、「自分で全部やってる」わけじゃない

ここで知っておいてほしいのが、

節税でうまくいっている人ほど、“仕組み”をプロと一緒に作っているという事実です。

たとえば、

- 「旅費規程」で出張費を非課税にしてる人も、税理士さんが計算サポートしてる

- 「役員社宅制度」を使って家賃を落としてる人も、契約書や計算式はプロが作ってる

- 「倒産防止共済」や「法人保険」も、目的に応じて設計してもらってる

つまり、自分のビジネスに合った“節税の仕組み”を持っているかどうかが、勝負の分かれ目なんです。

節税で失敗する人は、独学で“思いつき”のまま動いてしまう

反対に、こんな人が危ないです。

- 「YouTubeで見た方法をそのままマネした」

- 「SNSでバズってた節税術を試した」

- 「とりあえず法人化すればいいと思った」

これって、どれも“点”で動いてしまっている状態。

でも節税って、「点」じゃなくて「線」でつながっているんです。

全体の設計ができていないと、バラバラの節税がかえってリスクになることもあります。

節税を“武器”にしている人の頭の中には、こんな地図がある

節税に前向きに取り組んでいる人たちは、

単に「税金を減らしたい」だけではありません。

その先にある“未来の姿”を見据えながら、行動しています。

たとえば

- 目先の得ではなく、「全体の設計図」を見ている

「今年だけ得すればいい」ではなく、

5年後・10年後にどうキャッシュが残るかを考えています。

- ひとりで悩まず、信頼できるパートナーと並走している

数字だけでは判断できないことも、

専門家の視点を借りることで「正しい決断」に変えています。

- 節税を目的にしない。あくまで“手段”として使いこなす

家族の安心、老後の備え、事業の成長など——

「なんのためにお金を残すのか」が明確だから、ブレません。

このように、“節税”をただの節約テクニックではなく、

未来を守るための「経営戦略の一部」として活用しているのが、

成功している人たちの共通点です。

ぼく自身、「仕組み化」という考え方を知ってから、

ようやく「安心してお金を守れるようになった」と感じています。

難しいことは、プロに任せていい。

でも、「自分で選べる力」を持っていることが、一番の安心になるんです。

まずは“今の自分に合うかどうか”をプロに確認してみよう

ここまで読んでくださってありがとうございます!

あなたは今、こんなふうに思っていませんか?

「早く法人化しなきゃ損しそう…」

「節税ってすぐにやった方がいいんじゃないの?」

その気持ち、とてもよくわかります。

でも、ちょっと待ってください。

いちばん大切なのは、「今の自分にとって本当に合っているのか?」を、ちゃんと確認することです。

すべての人に「法人化」が合うとは限らない

たとえば、同じフリーランスでも…

- 年商500万円の人と、2,000万円の人では必要な節税策がまったく違います

- 子どもがいる家庭と、独身の人では「お金の使い方」の優先順位も変わります

- 今は副業だけど、これから本業にしたい人もいれば、趣味の延長でやってる人もいますよね

つまり、“あなたの今の状況”や“将来のビジョン”によって、正解は違うということ。

だからこそ、「法人化したほうがいいか?」を、誰かに相談する前に判断するのは危ないんです。

無料相談を使って、まず“冷静に現状を把握”しよう

おすすめなのは、信頼できるプロに一度、相談してみることです。

最近は、税理士さんやコンサルタントが、

「ひとり社長専門の無料相談」をやっているケースもあります。

無料だからといって、手を抜いているわけじゃありません。

しっかりあなたの話を聞いて、合う制度・合わない制度を見極めてくれます。

- 法人化すべきタイミングは今か?

- 今の売上や家計に合った節税策は?

- 自分の目標に近づける制度はある?

このあたりがクリアになると、モヤモヤが一気に晴れます。

プロに相談するのは「迷った人のための武器」

ぼくも昔、「なんとなく法人化してみようかな」と思ったときがありました。

でも、そのときにある方に無料で相談したことで、

「まだ早い」「でも半年後にはベストタイミングになる」と教えてもらい、

結果的に100万円以上の節税と、家計の安定に繋がったんです。

迷っているのは、ちゃんと考えている証拠。

その“迷い”を一人で抱えるのではなく、プロと一緒に整理していく時間を取ってみませんか?

まずは無料相談の申し込みからスタートしてみてください。

このブログでは、信頼できるプロの相談窓口も紹介しています。

あなたの状況にあわせて、ムリなく、正しくお金を守っていけるよう、しっかりサポートしてもらえますよ。

📌【LINEで無料相談を受ける方はこちら】

※しつこい営業は一切なし。相談だけでもOKです!